Quando enfrentamos a perda de um ente querido, além do peso emocional, muitas vezes nos vemos diante da necessidade de administrar sua sucessão. Um dos procedimentos legais que podem ser necessários nesses momentos é o inventário. No entanto, surge a pergunta: qual é o custo para realizar um inventário?

Os custos associados a um inventário podem variar consideravelmente, dependendo de vários fatores, sendo um deles o valor dos bens deixados pelo falecido.

No Brasil, os custos fundamentais incluem os honorários advocatícios, o Imposto de Transmissão Causa Mortis e Doação (ITCD ou ITCMD), as custas judiciais (se optar pela via judicial) e as taxas e emolumentos (se o processo for conduzido pela via extrajudicial, ou seja, diretamente em cartório).

Os honorários do advogado representam uma parte importante do custo do inventário. Eles remuneram o trabalho do advogado, que vai desde a organização dos documentos até a representação dos interesses das pessoas envolvidas. Os advogados seguem uma tabela da Ordem dos Advogados do Brasil, que define os valores mínimos a serem cobrados para esse tipo de processo, variando de 6% a 10% do total dos bens, dependendo de cada estado.

Além desses custos, é importante considerar o Imposto sobre Transmissão Causa Mortis e Doação (ITCMD), que varia entre 2% e 8% do valor dos bens, dependendo da legislação estadual. Existem casos de isenção para inventários de menor valor, conforme determinado pela legislação estadual.

É crucial entender como esses valores são calculados. No caso de imóveis, geralmente considera-se o valor venal, abaixo do valor de mercado e atribuído pelo município para fins de tributação. Já para automóveis, utiliza-se o valor de tabela, e para os bens móveis, o valor de mercado.

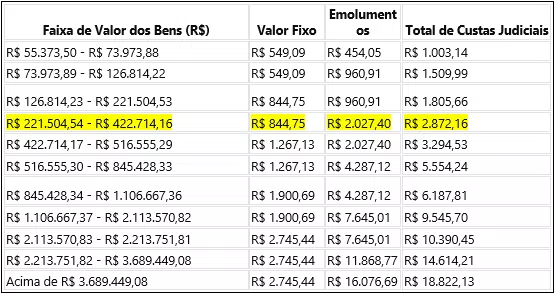

Em Minas Gerais, a tabela de 2024 estabelece as custas judiciais iniciais, não incluindo os custos dentro do processo, como perícia, diligências, documentações, intimações, entre outros:

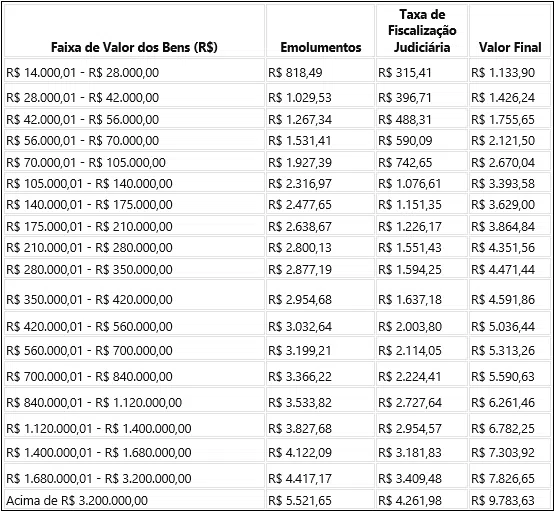

A tabela a seguir define os valores das taxas e emolumentos cartoriais para iniciar um inventário extrajudicial. Vale ressaltar que para realizar esse procedimento diretamente em cartório, alguns requisitos devem ser observados, como a presença de herdeiros maiores e capazes, uma partilha amigável, entre outros:

Quanto ao Imposto ITCD, em Minas Gerais, o imposto é regido pela lei nº 14.941/2003. Em seu artigo 3º, alínea A, dispõe o seguinte:

“Art. 3º Fica isenta do imposto:

I – a transmissão causa mortis de:

a) imóvel residencial com valor total de até 40.000 Ufemgs (quarenta mil Unidades Fiscais do Estado de Minas Gerais), desde que seja o único bem imóvel de monte partilhável cujo valor total não exceda 48.000 (quarenta e oito mil) Ufemgs, excetuando-se os bens descritos na alínea c deste inciso;”

Em 2024, o valor das Unidades Fiscais do Estado de Minas Gerais é de R$ 5,2797. Isso significa que se o valor do imóvel for de até R$ 211.188,00 (duzentos e onze mil, cento e oitenta e oito reais) e o patrimônio total não ultrapassar R$ 253.425,60 (duzentos e cinquenta e três mil, quatrocentos e vinte e cinco reais e sessenta centavos), haverá isenção do imposto ITCD.

EXEMPLO:

Vamos calcular o custo total do inventário no valor de R$ 250.000 realizado pela via judicial, considerando uma taxa de honorários advocatícios de 8% sobre o valor total dos bens.

Honorários Advocatícios: Com base na porcentagem de 8% sobre os bens (R$ 250.000), os honorários advocatícios totalizam R$ 20.000.

Custas Judiciais: Para determinar as custas judiciais, devemos identificar em qual faixa o valor de R$ 250.000,00 se enquadra na tabela correspondente.

Consultando a tabela, observamos que para a faixa de R$ 221.504,54 a R$ 422.714,16, o montante das custas judiciais é de R$ 2.872,16 (dois mil, oitocentos e setenta e dois reais e dezesseis centavos).

Honorários Advocatícios: R$ 20.000

Custas Judiciais: R$ 2.872,16

Total: R$ 22.872,16

O imposto ITCD em Minas Gerais é estabelecido com uma alíquota de 5% sobre o valor total do patrimônio. Assim, caso o imposto incida, de acordo com a legislação mencionada acima, será no montante de R$ 12.500,00.

Isso totaliza R$ 35.372,16 (trinta e cinco mil, trezentos e setenta e dois reais e dezesseis centavos), considerando todos os custos envolvidos.

É importante destacar que esses cálculos são aproximados, pois o caso específico pode exigir documentos adicionais, perícias e serviços extras.

Por fim, vale ressaltar que os valores podem ser parcelados de acordo com o advogado escolhido e a natureza do caso. Apesar de representar um investimento considerável, realizar o inventário é vantajoso e de extrema importância, pois a regularização da herança aumenta o valor dos bens entre 20% e 45% após o processo.